时隔三年ST康美造假案又增逾10亿诉讼金,广发证券再被卷入影响几何?

2022年07月20日 16:48 来源:华夏时报作者:

7月13日,ST康美发公告称,公司及下属公司近期累计发生的诉讼(仲裁)金额合计10.61亿元,超过公司最近一期经审计净资产绝对值的10%。紧接着,14日公司预警2022年1-6月亏损1.76亿元至2.11亿元,同比上年增77.28%至81.07%。

值得关注的是,广发证券再被牵扯其中。

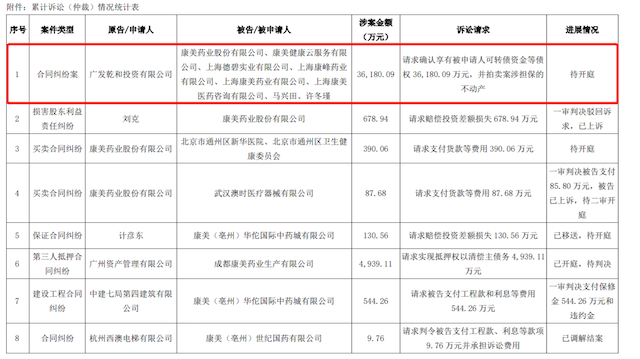

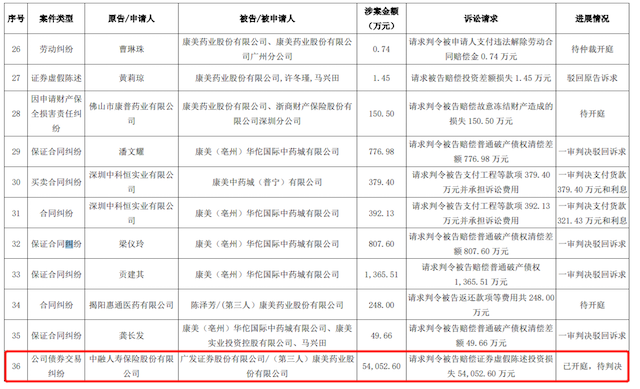

记者通过累计诉讼(仲裁)情况统计表中发现,有两宗案件引人注目,其中一宗为中融人寿保险股份有限公司作为原告,就公司债权交易纠纷,向被告广发证券股份有限公司/(第三人)康美药业发起诉讼,请求判令被告赔偿证券虚假陈述投资损失5.41亿元,换言之,累计发生的10.61亿元诉讼金额,便有超过一半与广发证券相关;另有一宗是原告广发乾和投资有限公司就可转债合同纠纷案,向康美药业、康美健康云服务有限公司等请求确认享有被申请人可转债资金等债权3.62亿元,并拍卖案涉担保的不动产。而广发乾和投资有限公司亦是广发证券的全资子公司。

腾讯证券研究院专栏作家郭施亮在接受《华夏时报》记者采访时表示,近几年ST康美业绩波动很大,此次诉讼案牵涉到10.61亿元,恐怕会为公司之后的摘帽带来一些变数。

新增48项诉讼

整个事件要追溯到三年前。2019年5月17日,证监会在例行发布会上指出康美药业2016年至2018年的财务报告存在重大虚假,重锤之下康美药业近300亿的财务造假终于纸包不住火。其股价也在复牌后连续多个跌停,此后一蹶不振。单看今年的股价表现,年初至今已累跌28.48%,当初被传为神话的千亿白马股,市值至今仅剩306亿元。截至7月19日收盘,ST康美报2.21元,跌1.34%。

此外,ST康美发布的2022年半年度业绩预亏公告显示,公司上半年预计归母净利润为-9.3亿元,扣非净利润为-11.59亿元。

对于上半年业绩亏损的原因,公司解释称,一是受2022年上半年疫情影响,尤其是上海等城市受影响更为严重,致使公司在相关区域的医药商业业务收入大幅下降;二是公司前期全产业链投资布局广,固定成本等摊销费用较高,公司现有业务规模和盈利能力仍处于恢复过程中,尚未达到预期;三是今年上半年中药材原料价格普遍上涨,销售价格相对稳定,致使中药饮片获利能力受到一定影响。

此外,ST康美及下属公司近期累计发生的诉讼(仲裁)金额合计10.6亿元,超过公司最近一期经审计净资产绝对值的10%。其中公司及下属公司主动起诉的诉讼(仲裁)金额合计524.36万元,公司及下属公司被动起诉的诉讼(仲裁)金额合计10.5亿元。这些案件涉及合同纠纷、损害股东利益纠纷、买卖合同纠纷、建设工程纠纷、第三人抵押合同纠纷、证券虚假陈述、金融借款纠纷等共48项。

中南财经政法大学教授谭浩俊在接受《华夏时报》记者采访时指出,康美药业经历多重打击之下,原本就摇摇欲坠,而这些新增的诉讼对其而言无疑是雪上加霜,康美药业下一步将更加艰难,一旦败诉,对整个康美药业的经营会产生更大的压力。

对此,郭施亮认为,本质上还是资本市场违法违规成本比较低,药企不惜在财务上造假,来提升自身的吸引力或者维系自身较高的市值或估值水平。财务造假问题,很大程度上取决于企业自身的管理态度以及企业文化,如果过于好高骛远,难免不惜利用市场规则漏洞进行财务造假,总以为可以瞒天过海,殊不知一旦被发现,基本上毁掉了企业的品牌名声。

广发证券再涉其中

值得注意的是,在上述48项纠纷案中,涉案金额最多的属中融人寿保险与广发证券/(第三人)ST康美的债券交易纠纷,达5.4亿元。而广发证券,也是当年这起闹得沸沸扬扬的造假案中的另一主角。

2001年,康美药业IPO时便是广发证券担任其保荐机构,而在IPO后的几年时间里,广发证券给康美药业融资的额度每年不超过3亿元,但从2005年开始,融资金额直线飙升。

根据Wind资料统计显示,2006年至2019年康美药业通过广发证券共融资252.55亿元,包括定向增发、公司债及可转债等。其中在2006年和2007年分别为康美药业完成了一笔公开增发,两次募资总额超过15.5亿;2008年发行9亿元可转债;2010年配股融资近35亿、2011年发行25亿公司债;2014年发行30亿优先股;2015年发行24亿公司债;2016年通过定向增发实现了81亿募资;2018年发行两次公司债,共计融资35亿。除去大额融资,广发证券还连续数年出具督导报告,对康美的运作情况给予肯定。

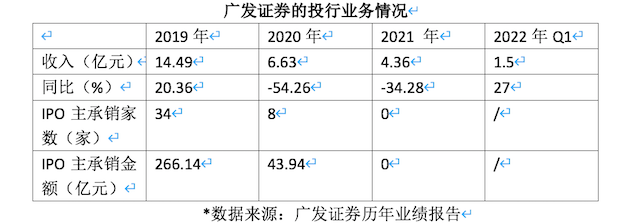

康美出事,广发证券难辞其咎。2020年7月10日,广发证券因为康美财务造假案,被暂停保荐机构资格6个月、暂不受理债券承销业务有关文件12个月,一应相关管理人员也都受到处罚。

受此影响,2020年广发的投行业务出现了大幅度下滑,全年仅实现收入6.63亿元,同比下跌54.26%。此外,报告期内,公司仅完成IPO主承销家数8家,IPO主承销金额43.94亿元,而这一数据在2019年则分别为34家和266.14亿元。2021年投行业务继续成为拖累,全年仅收入4.36亿元,同比减少34.28%,IPO承销家数为0家。

而到了今年第一季度,广发证券投行业务有逐渐恢复的迹象。年报显示,Q1共实现收入1.5亿元,同比增长27%。根据Wind数据统计,公司2022年Q1股、债承销规模分别为21/415亿元,市占率分别为0.5%/1.8%,同比提高0.5/1.7pct。截至今年5月底,广发证券IPO储备项目有15个。

值得注意的是,7月12日,广发证券发布公告表示,自2020年3月1日至2022年7月11日收市,吉林敖东通过深圳证券交易所港股通交易系统累计增持公司H股8413.78万股,约占公司已发行股份总数的1.10%。

本次权益变动前,吉林敖东及其一致行动人合计持有公司股份13.30亿股(其中:A股12.52亿股、H股0.78亿股),约占公司已发行股份总数的17.45%。本次权益变动后,吉林敖东及其一致行动人合计持有公司股份14.14亿股(其中:A股12.52亿股、H股1.62亿股),约占公司已发行股份总数的18.56%。

虽然吉林敖东增持H股,主要原因或与AH溢价有关,但也从另一层面反映了股东对广发证券的信心。目前,广发证券的市值为1285.68亿元,在一众上市券商中排名第六。